先日インデックス投資家は自分の投資ルールを決めるべしという話をしたんだけれども、

実際にのりぞーがどのように実施しているかを実践編として紹介します。

この中でExcelの使い方なんかも触れたいと思います。

Contents

投資計画を作ろう!

自分が目標とするアセットアロケーションをまず作ろう

多くのインデックス投資家はドルコスト平均法にて決められた投資信託を毎月決められた金額購入し、年末もしくは年始にリバランスをするということを実施しているはず。

まず最初に実施することはリバランスの前提となるアセットアロケーションを作るところがスタートです。

これは以前の記事にも書きましたが、アセットアロケーションに答えはありません。

自分の投資スタイルに合わせて自分で決めるべきことなのです。

と言ってもなかなか最初は難しいでしょうから、ロボアドバイザーでポートフォリオを作ってもらうことをお勧めします。作るだけなら簡単な質問項目に答えるだけで作ってくれるので、非常に参考になります。

かくいうのりぞーもWealth Naviで作成してもらったポートフォリオを参考に、アセットアロケーションをまず決めました。決めたアロケーションはこちら。

国内株式は短期的な上昇・下落はあるにせよ、長期的にみた場合は日本は成長力がないだろうということから割合は低くしています。

Excelを活用して年間計画を作る!!

多くのインデックス投資家は自分の決めたアロケーション通りの金額でファンドを購入して年末になったらリバランスをするということだと思うんですが、これってちょっと効率悪くない?って思うわけです。

だってそもそも株式と債券は期待リターンが全然違うのにアセットアロケーション通り買ったらリバランス起きるに決まってるじゃんって思うわけ。できればリバランスなんていうめんどくさいことしたくないわけですよ。

なのでのりぞーは翌年の12月末にこのアロケーションになるように年間の投資配分を決めます。

具体的にどうやるかというと、Excelを使ってシミュレーションを実施します。

1年後の金額をシミュレーションしよう

まずはアセットアロケーションに基づき計算

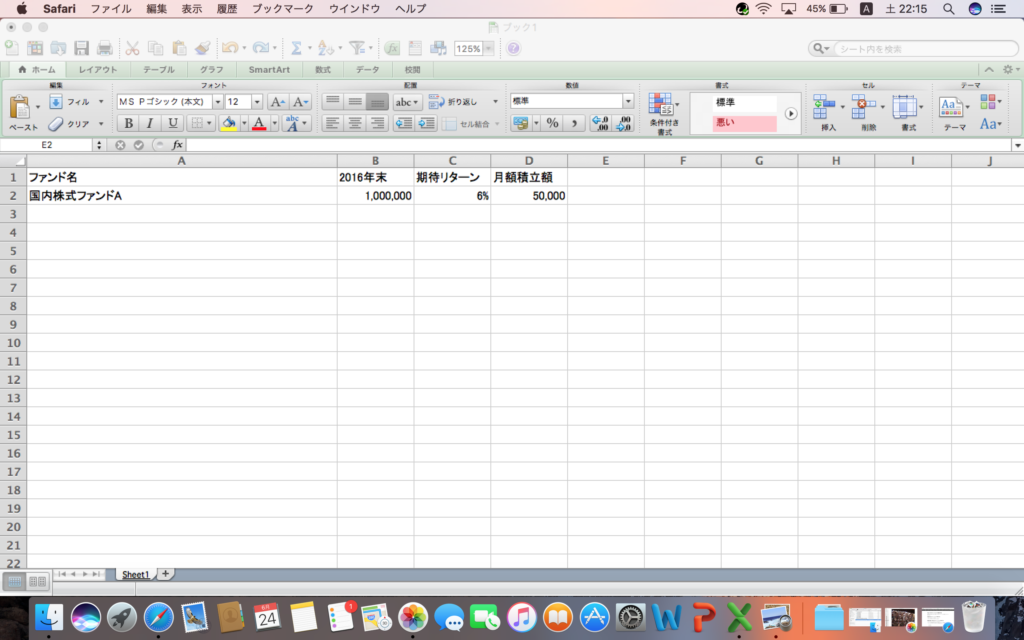

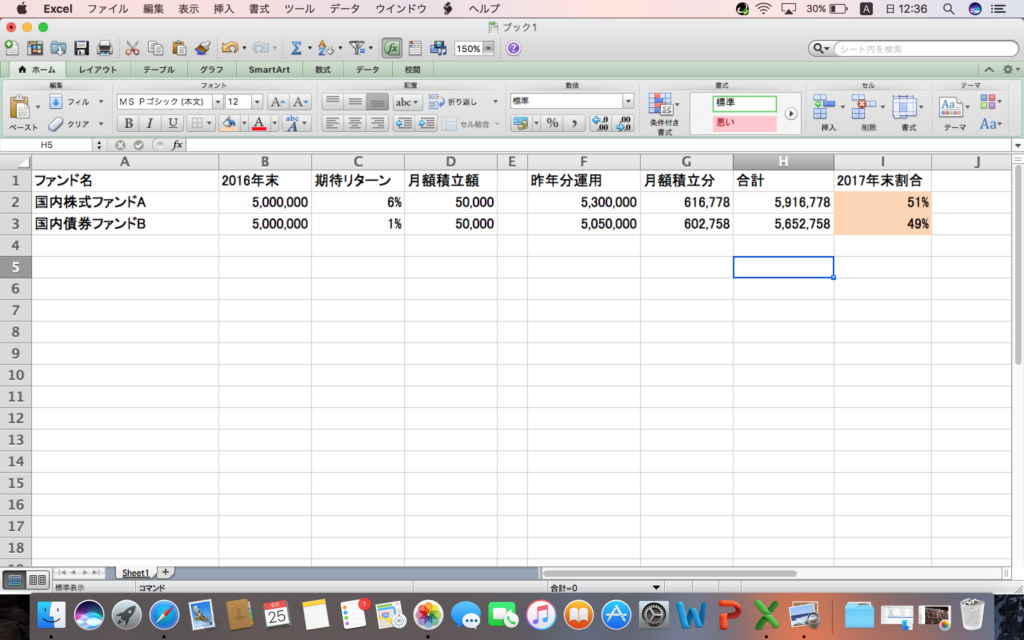

ファンド別に12月末の評価金額、期待リターン、月額投資額から1年後の金額をシミュレーションしてみましょう。

仮に年末金額100万、期待リターン6%、月額積立額5万円とします。

アセットアロケーションもモデルを簡略化し、国内株式50%、国内債券50%としましょう。

この条件で翌年12月末の予想金額をシミュレーションしてみましょう。

元々の100万と月額の積立額をそれぞれ計算します。

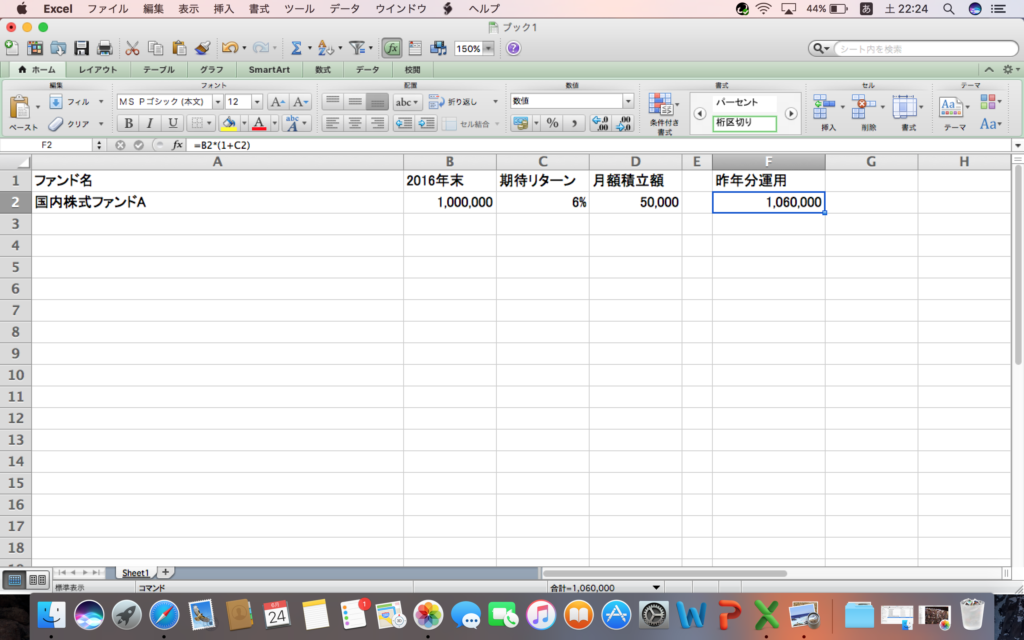

まず、100万については、年率6%なので、計算式としては

=1,000,000*(1+0.06)=B2*(1+C2)=1,060,000

となります。

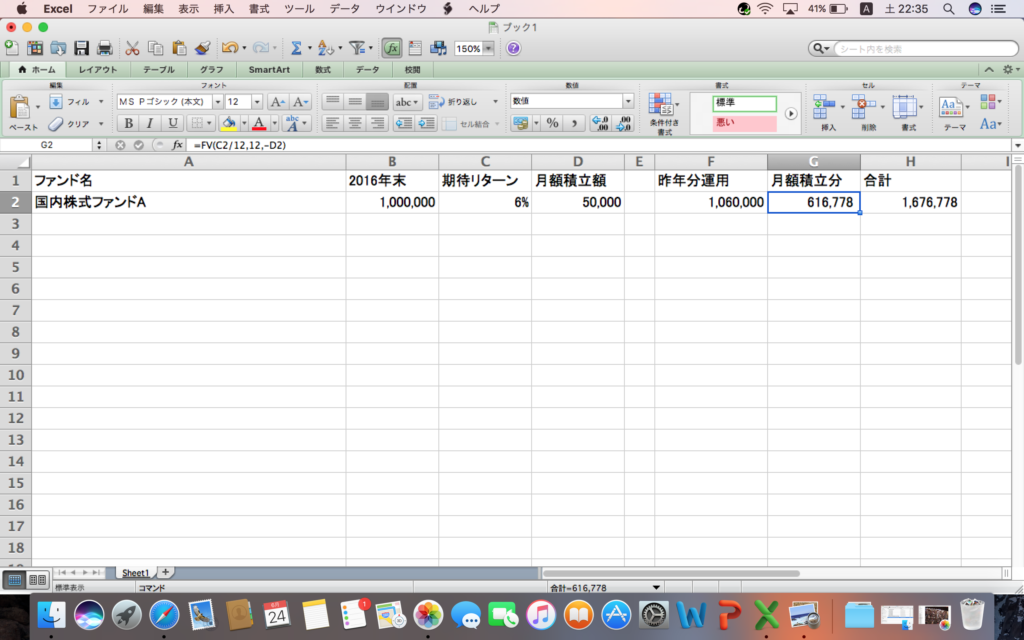

次に月々5万の投資をした時の1年後のリターンを求めます。

これにはExcelの関数であるFV関数を使います。

=FV(利率,投資回数,投資金額)

ちなみに利率は月額に換算するため、12で割ります。

ちなみに利率は月額に換算するため、12で割ります。

=FV(0.06/12,12,-50000)=FV(C2/12,12,-D2)=616,778となります。

先ほどの1,060,000と合わせて、合計1,676,778円となります。

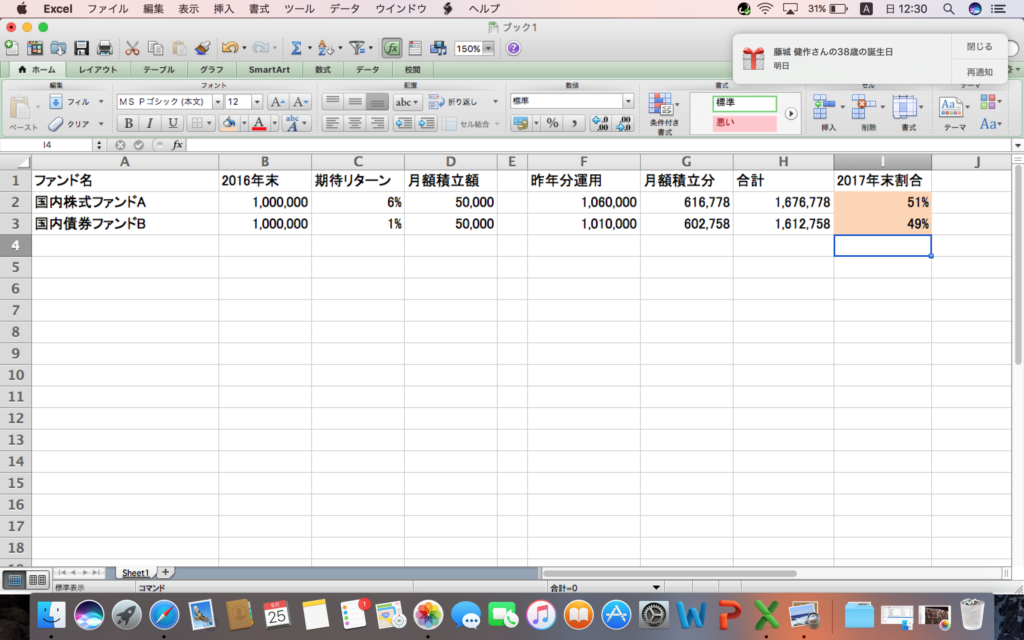

これを全ファンド繰り返すことにより、年末の予想アセットアロケーションを算出することができるます。

こうやって期待リターンを元に、年末の値をシミュレーションすると、6万4千円もずれてしまいますね。

今回は元本と月額の積立金額に金額差がない(100万と60万)ので誤差と言ってもいいくらいしかずれてないですが、もし数年運用した後だった場合は、相当ずれてきます。

例えば、年末の金額を500万に増やしてみましょう。

すると26万4千円もずれてきます。

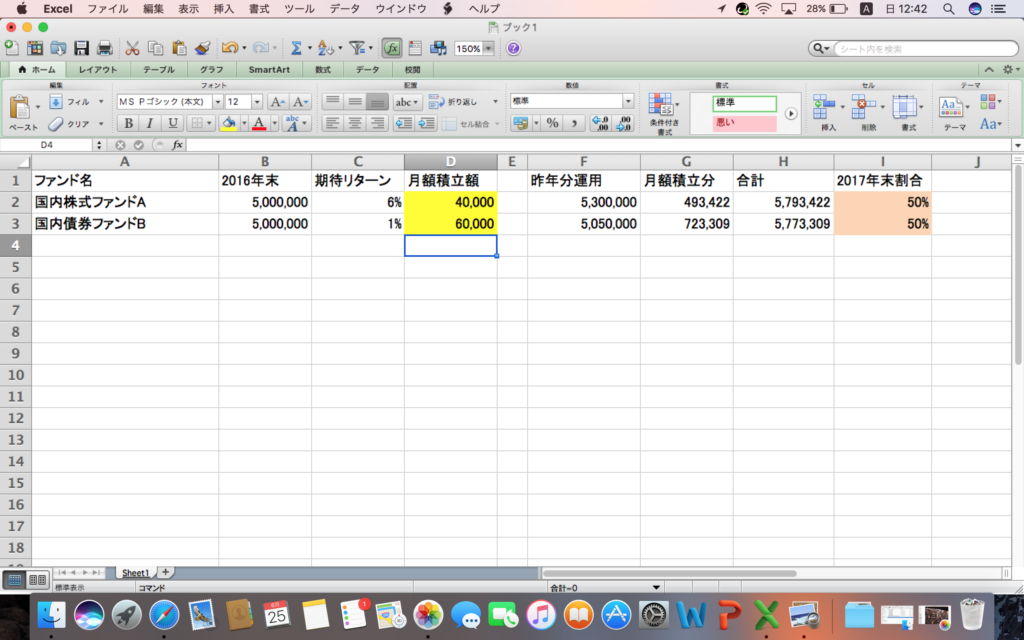

月額の積立額を調整する

年末のリバランスがめんどくさいので、それをしないように月額の積立額を変更して調整し、翌年度末の金額を目標のアセットアロケーションになるように近づけましょう。

国内株式ファンドAを50,000円から40,000円に、国内債券を50,000円から60,000円にすると

その差20,000円にまで縮まりましたね。

こんな感じで年間の積立・投資計画を決めてきます。

ちなみに投資配分を変えたことによってリターンに影響あるかが心配されるところですが、月額積立額の割合が少ないので、そこまで影響ありません。

変更前+369,536、変更後+366,732円です。リバランスする際の手間やキャピタルゲインに対する税額を考えたらこちらの方が良いと思ってます。

期中の見直しもできたらお勧め!

最後にもし可能なら期中での見直しもお勧めします。

どちらかというとドルコスト平均法ではなく、バリュー平均法に近くなると思うのですが、リターンを最大化するためには年1-2回、数十分の手間ですので、やってみては?

バリュー平均法についてはまた今度。

のりぞー

コメントを残す