のりぞーです

バリュー平均法について2回にわたって記載してきました。

初級編ではバリュー平均法の考え方を、中級編では実データを使って本当にバリュー平均方が優れているのかを検証しました。今回は実際にこのバリュー平均法(もどき)を使ってのりぞーが実践しているやり方をご紹介したいと思います。

Contents

バリュー平均法復習

バリュー平均法概要

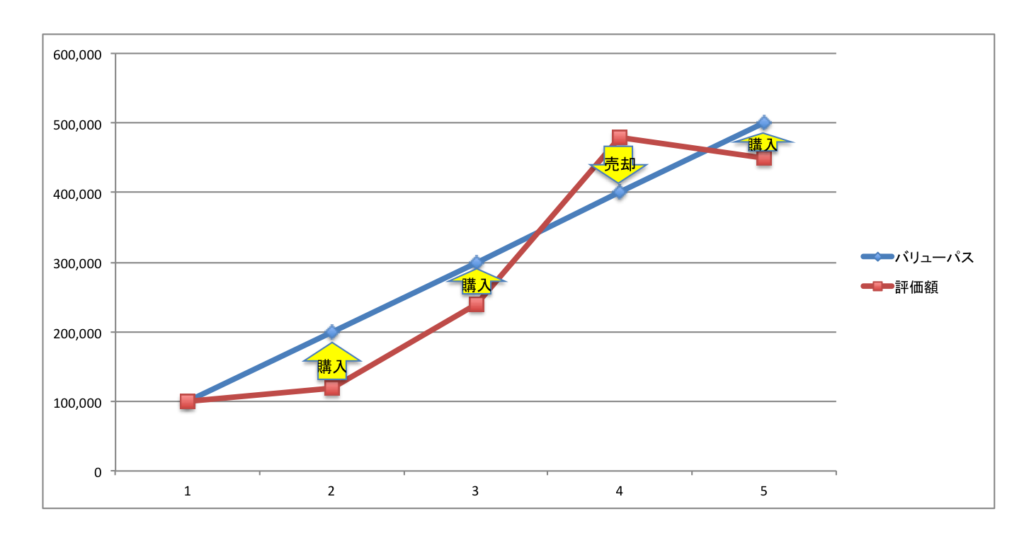

バリュー平均法とはドルコスト平均法にリバランスの機能を加えたような積立方法で、決められた目標額に対してそれに至るまでの経路を定め、その金額になるように売買を繰り返していきます。

バリュー平均法での成功ポイント

中級編でもあったようにバリュー平均法は全てにおいてドルコスト平均法に比べて優れているわけではないということがわかりました。特に売却の機会損失と下落時の購入金額がデメリットとなるため、「評価額がバリューパスを超えていたとしても売らない(ノーセル)」こと、「購入する金額に制限(キャップ)を設けること」が成功への秘訣ということを話ししました。特にノーセルでやることが非常に重要で、これをしない限りはその手間を考えるとドルコスト平均法で積立を実施した方が良いと思います。

アセットアロケーションベースバリュー平均法

考え方概要

のりぞーは年末に翌年度の購入するファンドとその金額を決めます。詳しい計算方法は以下の記事を参照ください。

運用をしていると期待リターンと同じリターンが帰ってくるとは限りません。今年のように株価が好調で期待リターン以上のリターンがあるときもあれば、リーマショックの時のようにいきなり数十パーセンド株価が下落することも考えられます。このズレをドルコスト平均法によって積み立てる金額を見直すことによって年末のアセットアロケーションを自分が定めたものに近づけるのです。具体的には年2回(3月、9月)シミュレーションを実施し、年末のアセットアロケーションを算出し、金額を変更します。

実践編

1.年間投資額を変更しないパターン

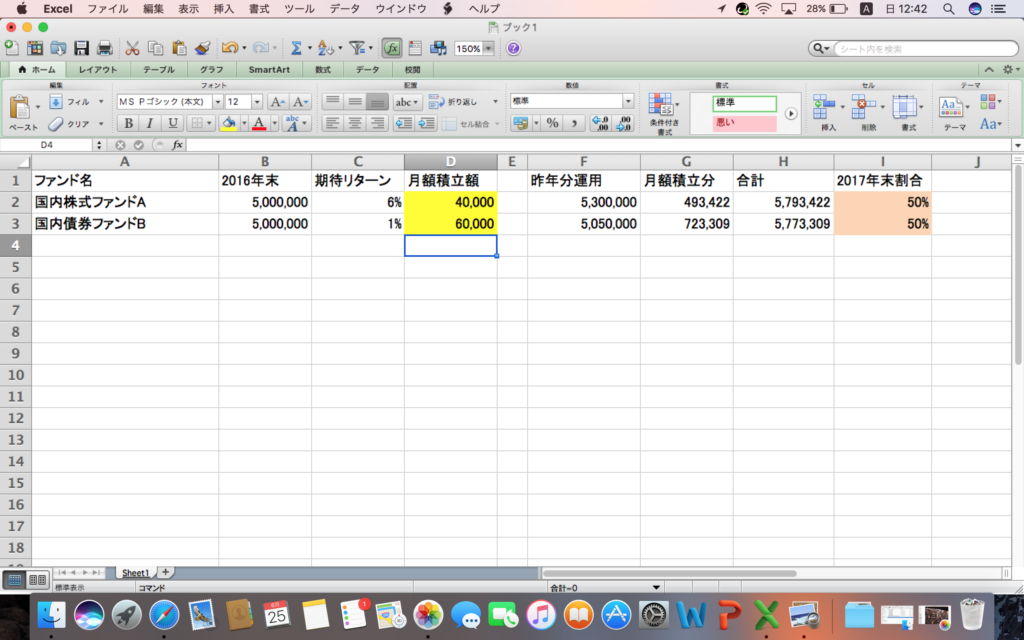

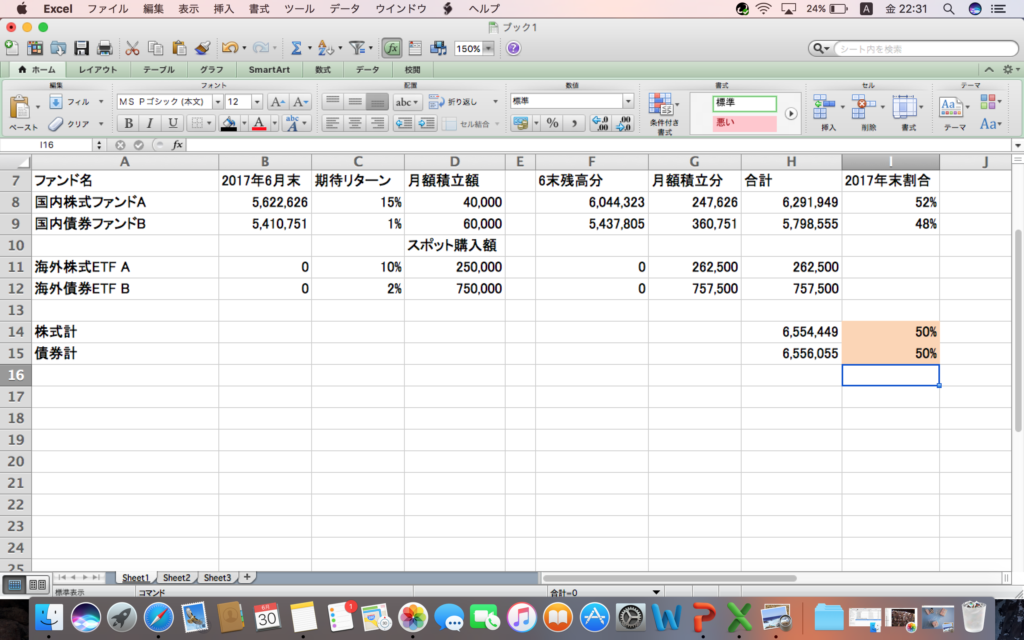

まず、年末の計画を立て時点は以下のように、株式と債券がともに500万円、目標アセットアロケーションはともに50%、月額積立金額をそれぞれ40,000円と60,000円であったとします。

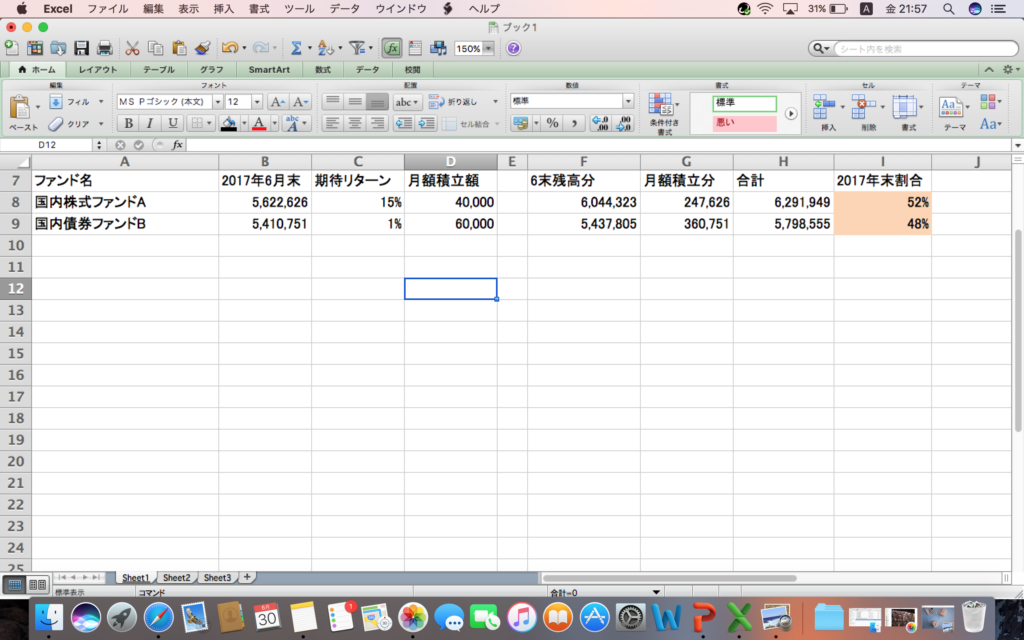

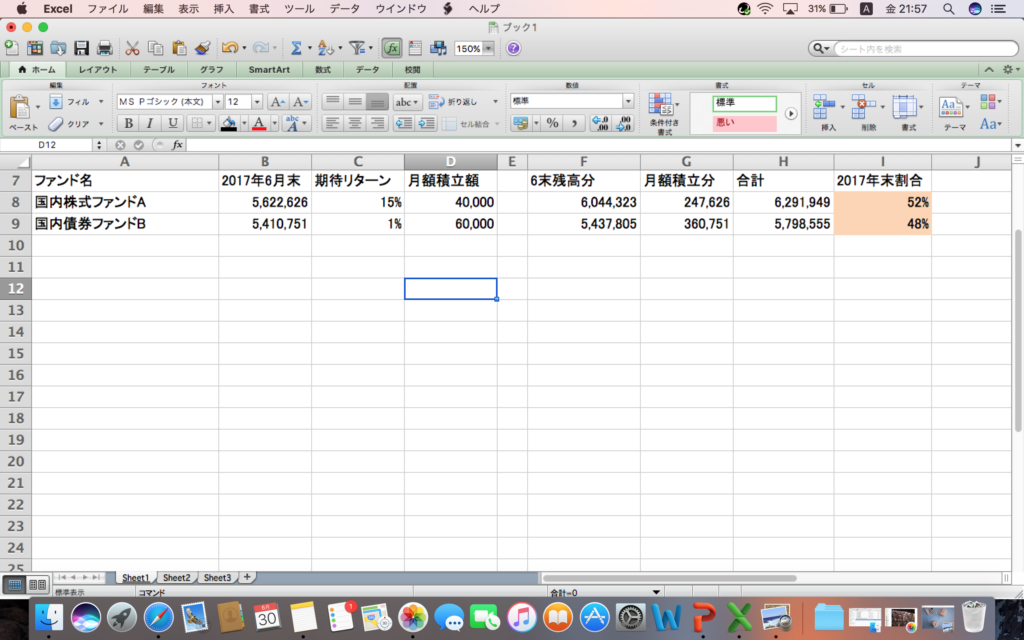

しかし株式が高騰し、半年で7.5%のリターンがありました。この場合、評価金額は株式:604万、債券:544万になります。この6末の評価金額を原資としてこのまま運用し、かつ毎月の投資額を買えなかった場合の年末のアセットアロケーションをシミュレーションすると

だいぶアロケーションが崩れてしまいましたね。ここで月額積立額を変更して、年末のアロケーションが50%ずつになるように調整します。

この例はかなり極端な例ですが、株式の積立をやめ、債券の積立に全金額をシフトすることでアセットアロケーションを保ちます。そのまま積立てた時の金額1,209万に対して、1,208万とほぼリターンも変わりません。ちなみにそのまま積立てリバランスした場合は売却益に対する課税を考えると1,204万になるのでこちらの方が得します。

2.追加投資が可能な場合

追加投資が可能な場合は、年末のアセットアロケーションが目標に近づくように毎月の額を変更するかもしくは目標アロケーションに満たしていないファンドをスポット購入します。のりぞーの場合は投資信託とETFを併用しているため、ETFを使用して調整をします。

スタートは先ほどと同じ状況だとすると

ここに対して株式と債券のETFを100万購入します。それぞれ期待リターンを10%と2%とします。その際ETFの金額を調整し、TOTALのアセットアロケーションを50:50にするように調整します。この場合は株式ETF:25万円、債券ETF:75万円を購入します。

このようにすることでそれほど苦労せずにアセットアロケーションをベースとして購入金額を変更しながらバリューパスを臨機応変に変更しながら投資を実施することでノーセルにて目標のアセットアロケーションを実現します。

まとめ

どうでしたでしょうか。Excelさえ使えればそれほど難しい作業ではないですよね?のりぞーは毎月の積立としてセゾン投信と国内債券インデックスファンドを中心として、年2回先進国株式、新興国株式、先進国債券のETFを購入することで投資すると同時にアロケーションの調整をしています。ちなみにノーセルで実施するので、年末のアロケーションではどうにもならないバランスの変化があった場合は年末を目標とするのではなく、そこは臨機応変に2年間でリバランスするなどしても良いと思います。

インデックス投資家は短期間で勝負するのではなく時間で勝負するわけなのでリバランスも時間で勝負するくらいの感覚でいいのではないかと思います。

のりぞー

コメントを残す